こんにちは。のんびりです。

今回は、のんびりが今が買い時と感じている米国長期国債ETF:EDVについて紹介、その理由を解説していきます。

債券とは

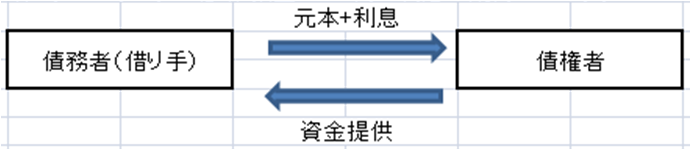

政府や銀行、会社等が資金調達する際に発行する債務証です。

債務者(政府・銀行・会社)が債権者(購入者)から資金を調達し、満期になった際に、元本に加え利息が貰える。

株式よりもリスクが低く、預金よりも高い利息が期待できます。

債券の種類

大きく2種類に分けられます。

| 公共債 | 国・地方・政府等が発行する債券。安全性が高い。 |

| 民間債 | 金融機関や一般企業が発行元 |

債券格付

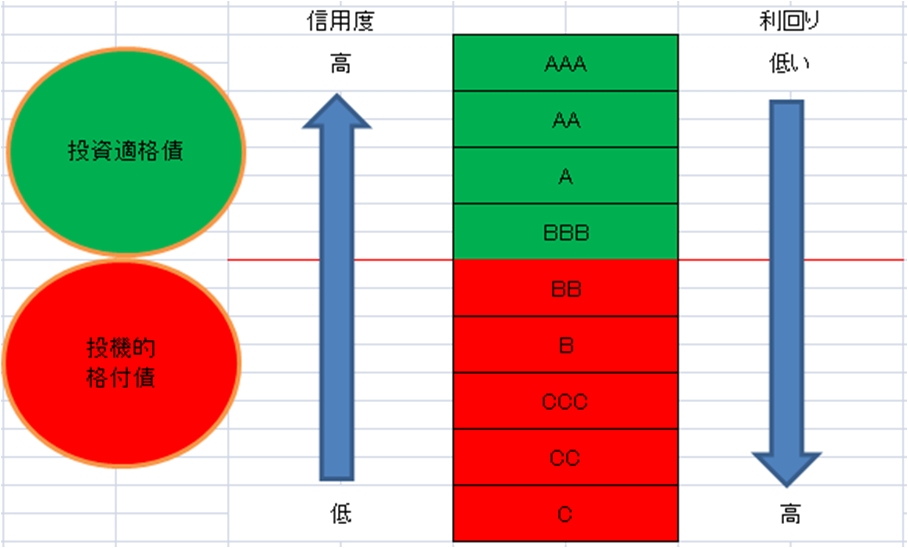

発行元の信用度を表す指標。

AAA~Cで分類され、一般的に格付が高い程、利回りが低くい。

利回りに釣られて購入すると、発行体が破綻し、損害を被る可能性が有、

購入時は、信頼できる発行体なのかを確認すると良いでしょう。

EDVとは

EDVの概要

| 名称 | 超長期米国債ETF |

| 運用会社 | バンガード |

| ベンチマーク | ブルームバーグ・バークレイズ米国債STRIPS[20-30年] 均等額面指数 |

| 経費率 | 0.06% |

| 利回り | 約3% |

投資組入

EDVの債券発行元は米国政府100%、20~30年超の期間の長い債券。信頼感は抜群ですね。

なぜEDVをオススメするのか⁉

①発行元の安心感

・米国と言う経済が安定している、さらに政府発行の債券であり、安心感が凄い❕

②運用会社の安心感

運用会社は、運用会社大手のバンガード社。

経費率も0.06%と最安です。(100万円の運用で600円)

③高分配

米国政府という抜群の信頼性を誇る投資先に投資して、配当利回りは、約3%となっており、配当金(インカムゲイン)も期待できます。

値上がり益が狙える

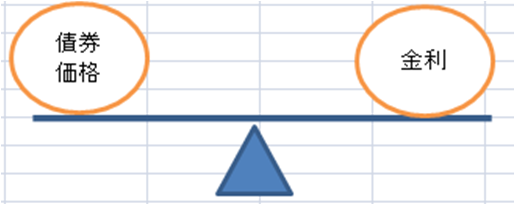

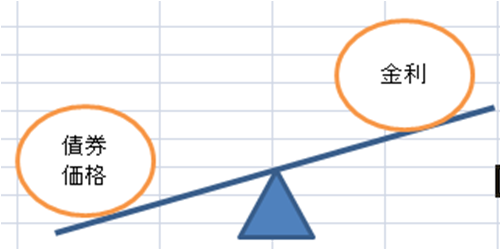

理由①金利との関係性

金利が上がると、リスクのある、債券で保有しておくより、現金預金保有しておくほうが

利益を得られるため、売られる傾向にあります。

逆に金利が下がれば、金利が低下すると、高い利息が貰える、債券に買いが入る。

2022年~2023年上旬にかけてインフレを抑えるために、継続的な利上げが行われてきており、高金利の状態が続いています。(2023年6月現在)

したがって、金利と逆相関傾向である、債券ETFのEDVも大きく下落しています。

理由②長期国債の特徴

債券には、短期・長期と償還期間ごとに特徴が有ります。

運用期間が長い程、金利の影響を受け、値動きが激しい傾向にあります。

オレンジ:短期国債ETF(VGSH)青:長期国債ETF(VDE)

今後利下げが実施されることを考慮すれば、金利と逆相関の関係にあり、

より大きく値動きをする長期国債を今仕込んでおくとキャピタルゲインが期待出来そうです。

まとめ

米国超長期国債ETF:VDEのメリットは

①債券の発行は100%米国政府と安心感。

②経費率は0.06%と超低コスト

③米国政府とリスクが低い投資対象で3%台の高配当

④金利が下がってくれば、上昇期待有。

米国超長期国債ETF:VDEのデメリットは

①長期パフォーマンスは株式に劣る

②値動きが激しい(高ボラティリティ)

値動きを抑えたい場合は、短期国債を組み入れが有効)

③分配金の増配は期待出来ない。

④米国と言えど、デフォルトリスクは0ではない。

のんびりとしては、あくまでもサテライトとして債券枠5%

内に収め、リスクを限定しつつ、上昇したら、ラッキー❕くらいのスタンスで保有中です。

ポートフォリオの一部で運用してみると良いと思います。

※投資タイミングによっては、損害を被る恐れがあります。投資判断は自己責任でお願いします。