こんにちは。のんびりです。

今回は、「VTI」に続き、のんびりの主力銘柄であり、これひとつで米国企業の増配株に纏めて投資が出来るETF「VIG」についてご紹介します。

「高い下落耐性」、「安定した増配」の特徴から、資産を損失リスクを抑えつつ、安定的なリターン・分配金を得たい人にはお勧めのETFです。この記事を読むことで、「VIG」の特徴、メリット・デメリットを知ることが出来ます。

何故、米国株に投資するのか。

・米国は「株主至上主義」であり、会社は「株主」のモノもであり、配当や株価等株主に対する利益を還元する姿勢・制度が整っている。

・グローバルに展開する企業、イノベーションが集まる国である。

・先進国で唯一人口が増え、今後の成長やイノベーションが起こりやすい。

✅VIGとは?

米国ETFの一種。米国企業の内、10年以上増配をし続けている企業で構成されたETFです。

ETFとは?:Exchange Traded Funds(上場投資信託)のこと。

運用会社が投資家から集めた資金で、複数の株を購入し、パッケージ化された言わば詰め合わせ商品です。 様々な種類のETFが存在し、高配当株を集めた高配当ETF、特定の業種を集めたセクターETF、さらに株式以外にも「債券、金」等様々なコンセプトに合わせたETFが存在します。

✅基本情報 2023年6月現在

①名称:バンガード米国増配株式ETF

②運用会社:バンガード社

③構成銘柄数:米国企業約314銘柄

④運用資産:69.40億$(約9.9兆円)

⑤経費率:0.06%

⑥分配利回り:約1.78%

⑦分配月:年4回 (3・6・9・12月)

✅構成銘柄

米国株の内、10年以上増配している企業かつ、利回り上位25%・REIT(不動産)を除く株式で構成されている。

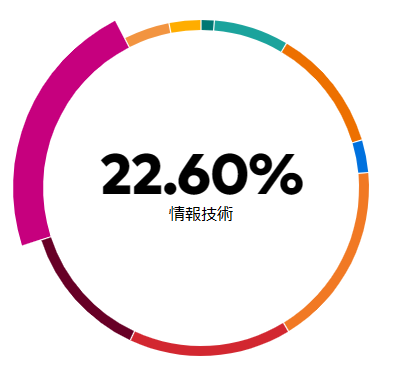

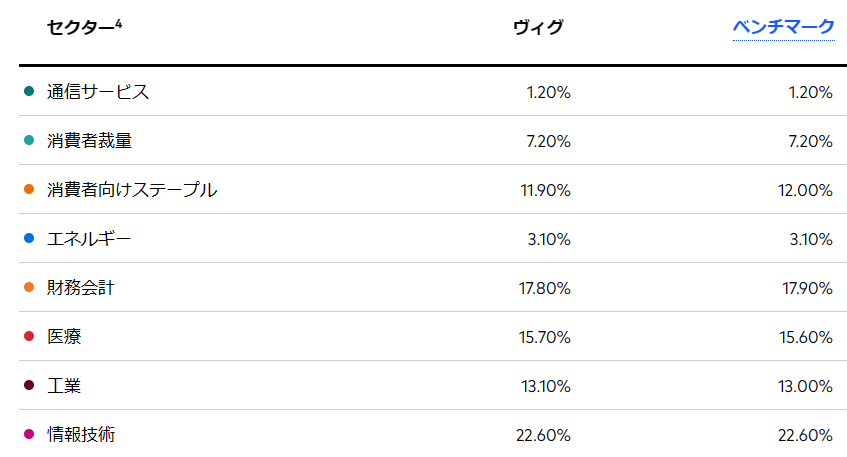

業種別組み入れ比率

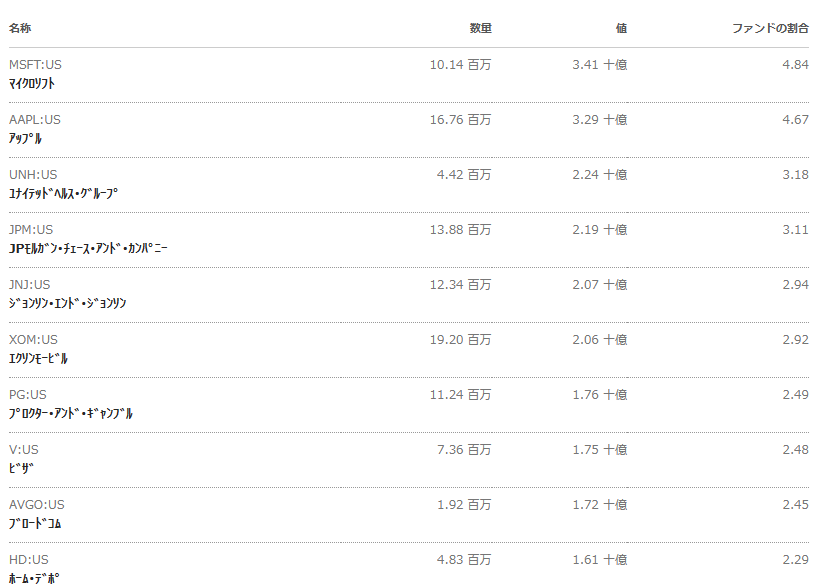

構成銘柄上位10社

米国を代表する増配企業にこれ一本で分散投資。時価総額加重平均を採用しており、時価総額が大きい企業の比率が多くなるように運用されています。

アップルが新たに加入したことにより、テクノロジー比率が高まりましたね。

✅株価推移

優良企業のみで構成されているだけに、長期チャートでは、概ね右肩上がりに推移。

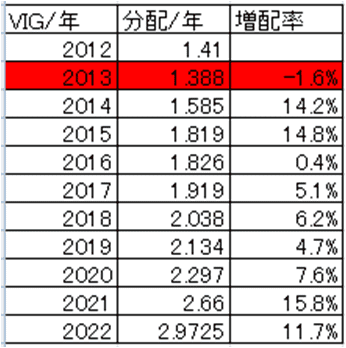

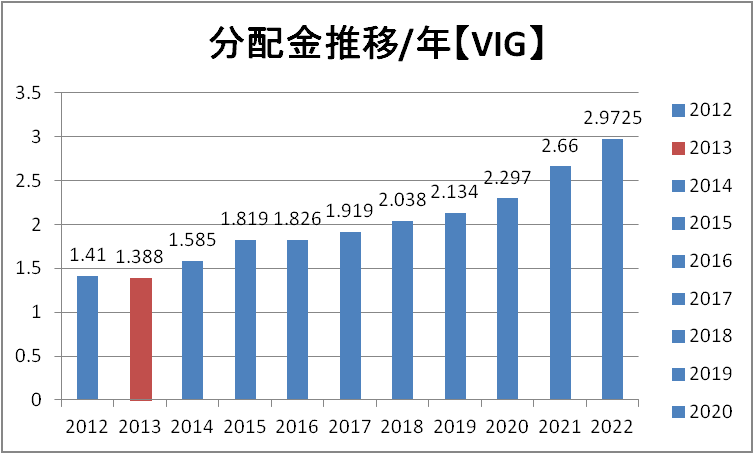

✅VIGの分配金推移

VIGの分配金は長期で見ても安定しており、2012年~2022年では、2013年に若干減ってしまったものの、概ね右肩上がりに増えており、2013年には「1.388$」だった分配金は2022年には「2.9725$」約2倍に成長しています。

投資と言えば、「安く買って、高くなったら売る」売買で利益で稼ぐ「キャピタルゲイン」のイメージが多くも持たれている印象ですが、投資には、株式保有期間に株主に利益の一部を還元する配当金「インカムゲイン」が存在します。

株価は日々上下するのに対して、配当金は比較的安定的に推移する傾向が有、定期的な確定益が貰えるのは、精神的にも安心をもたらしてくれます。

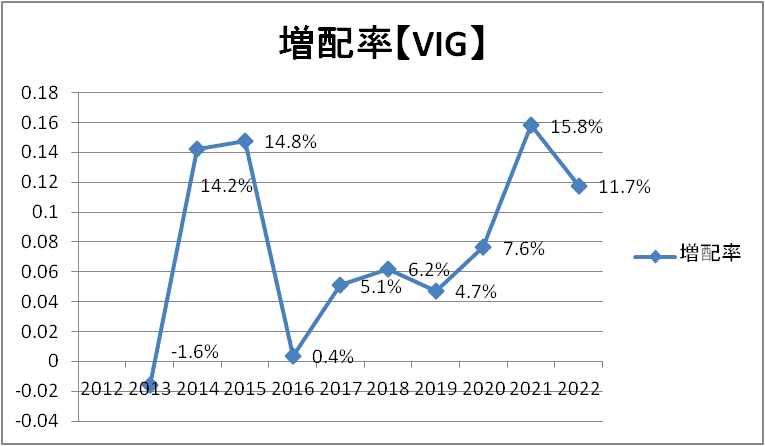

✅VIGの増配率

コロナショック真っ只中である、2020年多くの企業がETFが減配した中、しっかりと増配している事から安定感が伺えます。

✅VIGのメリット

①暴落耐性

2022年の金利上昇等外部要因で、市場全体が下落。

「VIG」も下落しているものの、「VOO」(S&P500)と比較すると、

下落率は限定的です。(VOOが20%近く下げているのに対し、VIGは12%)

②S&P500に劣らないトータルリターン

「VOO」と比較しても劣らない株価チャートを形成。10年間増配をし続ける企業はすなわち事業基盤が確立されており、安定している企業と言えます。【青:VOO(S&P500)、橙:VIG】

③低コストに分散・運用が出来る

個別で300社もの企業を個人で運用するには莫大な資金と、掛かりますが、VIGなら1株160$程度で米国増配株のリターンを得ることが出来ます。

ETFの中には、経費率が1%を超えるようなものもありますが、VIGは0.06%

100万円を運用しても、600円の手数料でこの分散・リターンを得られるのは感謝しかないです。

④値上がりだけでなく、配当金・増配率も期待。

分配金も順調に増えてきており、10年で約2倍。余剰金で買い増し株数を増やすことでキャッシュフロー増強が期待できます。

✅VIGのデメリット

①米国に集中している

長期のトラックレコードが優れる米国株ですが、時期によっては、新興国や金等のリターンが良くなる可能性・言わば米国の成長に賭けた投資と言えます。

②現状の分配金利回りは高くない

現状の配当利回りは1~2%と低配当です。 配当目的で今すぐ配当をたくさん貰いたいという方へは不向きだと言えます。

③分配金・株価共に中途半端とも

配当金は、安定しているものの、利回りでは、高配当ETFに劣り、配当を出している成熟株が多く、

「アマゾン」「メタ」「テスラ」と言った成長株が含まれていない分、好景気には、S&P500と言ったインデックス投資のリターンが高い傾向にあります。

まとめ

VIGは、米国の増配株へ纏めて投資出来るETF。個別株を自分でタイミングを見て売買、比率を調整することは、非常に困難ですが、VIGに投資をすることで、「手間・コスト」を軽減出来、投資のハードルをグッと下げてくれる優秀なETFでしょう。

「高い下落耐性」、「安定した増配」の特徴から、資産を損失リスクを抑えつつ、安定的なリターン・分配金を得たい人にはお勧めのETFといえるでしょう。

投資に絶対はありません。メリット・デメリット、をしっかり理解して、自分の許容出来るリスクの範囲で行ってくださいね。