こんにちは。のんびりです。

今回は、のんびりの主力銘柄であり、これひとつで米国企業の高配当株に纏めて投資が出来るETF「VYM」についてご紹介します。

「高配当」、「安定した株価・増配」の特徴から、減配や資産を損失リスクを抑えつつ、安定的なリターン・分配金を得たい人にはお勧めのETFです。この記事を読むことで、「VYM」の特徴、メリット・デメリットを知ることが出来ます。

何故、米国株に投資するのか。

・米国は「株主至上主義」であり、会社は「株主」のモノもであり、配当や株価等株主に対する利益を還元する姿勢・制度が整っている。

・グローバルに展開する企業、イノベーションが集まる国である。

・先進国で唯一人口が増え、今後の成長やイノベーションが起こりやすい。

✅VYMとは?

米国ETFの一種。米国企業の内、配当利回りが市場平均を上回る高配当株約400銘柄に投資が出来るETFです。

ETFとは?:Exchange Traded Funds(上場投資信託)のこと。

運用会社が投資家から集めた資金で、複数の株を購入し、パッケージ化された言わば詰め合わせ商品です。 様々な種類のETFが存在し、高配当株を集めた高配当ETF、特定の業種を集めたセクターETF、さらに株式以外にも「債券、金」等様々なコンセプトに合わせたETFが存在します。

✅基本情報 2023年6月現在

①名称:バンガード米国高配当株式ETF

②運用会社:バンガード社

③構成銘柄数:米国企業約462銘柄

④運用資産:7.2兆円【2023.07月末時点】

⑤経費率:0.06%

⑥分配利回り:約3.08%

⑦分配月:年4回 (3・6・9・12月)

✅構成銘柄

米国大型株の内、予想配当利回りが市場平均を上回る株(リートは除く)約400銘柄で構成される。

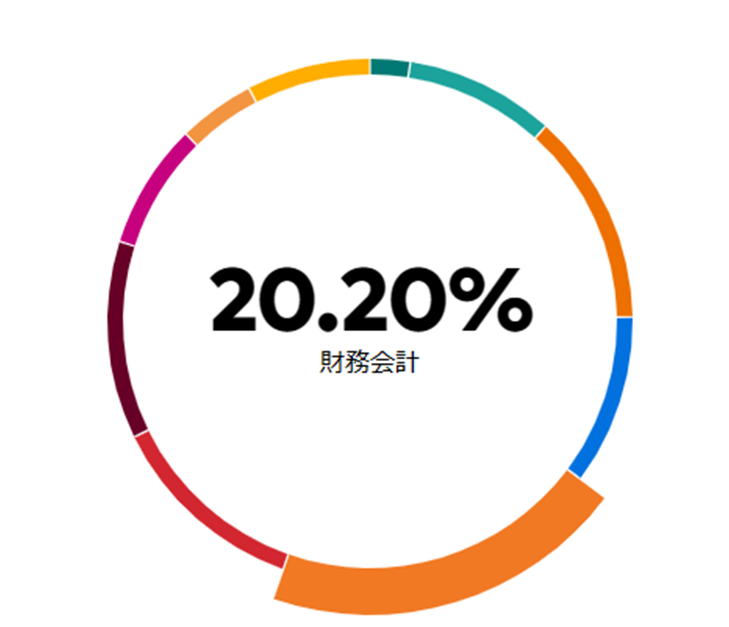

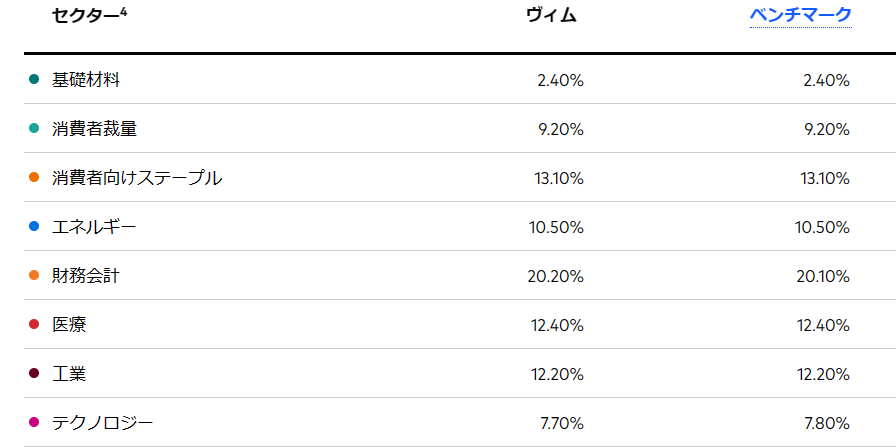

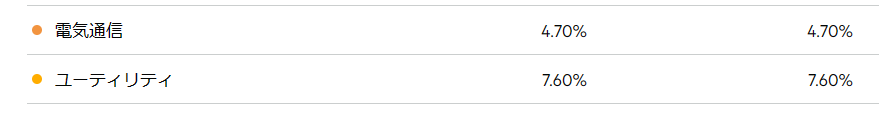

業種別組み入れ比率

配当株で構成されている為、「VTI」、「VIG」とは比較すると、テクノロジーの比率が低く、

金融や生活必需品と言ったセクターの比率が高いのが特徴です。比較的セクターも分散されている。

構成銘柄上位10社

米国を代表する配当企業にこれ一本で分散投資。時価総額加重平均を採用しており、時価総額が大きい企業の比率が多くなるように運用されています。

金融大手の「JPモルガン」、製薬大手「ジョンソンエンドジョンソン」、石油メジャー大手「エクソンモービル」、生活必需品大手「プロクター&ギャンブル(P&G)」等、優良企業にこれひとつで投資が出来ます。

✅株価推移

大型の安定企業が多く、組み入れられており、配当だけでなく、株価成長も狙えます。

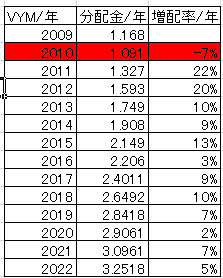

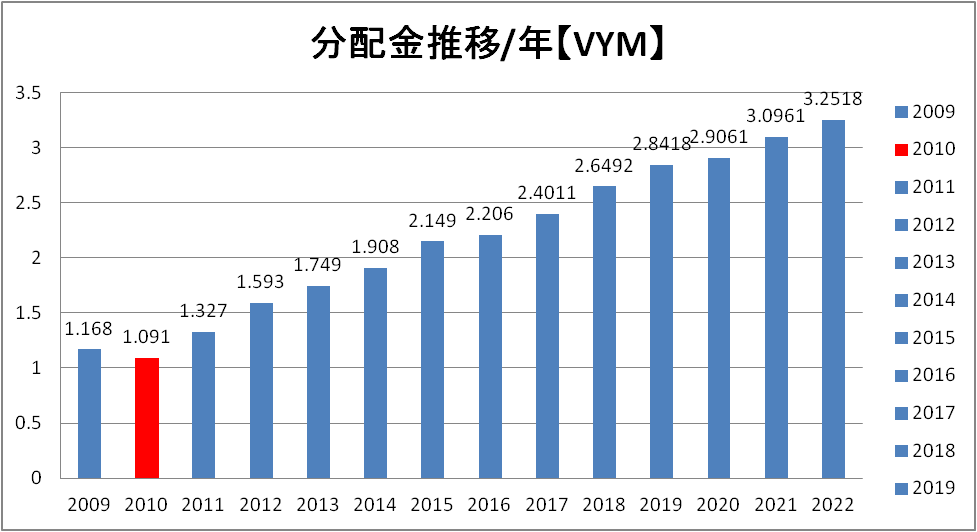

✅VYMの分配金推移

VYMの分配金は長期で見ても安定しており、2009年~2022年では、2010年に若干減ってしまったものの、概ね右肩上がりに増えており、2013年には「1.168$」だった分配金は2022年には「3.2518$」約2.7倍に成長しています。

投資と言えば、「安く買って、高くなったら売る」売買で利益で稼ぐ「キャピタルゲイン」のイメージが多くも持たれている印象ですが、投資には、株式保有期間に株主に利益の一部を還元する配当金「インカムゲイン」が存在します。

株価は日々上下するのに対して、配当金は比較的安定的に推移する傾向が有、定期的な確定益が貰えるのは、精神的にも安心をもたらしてくれます。

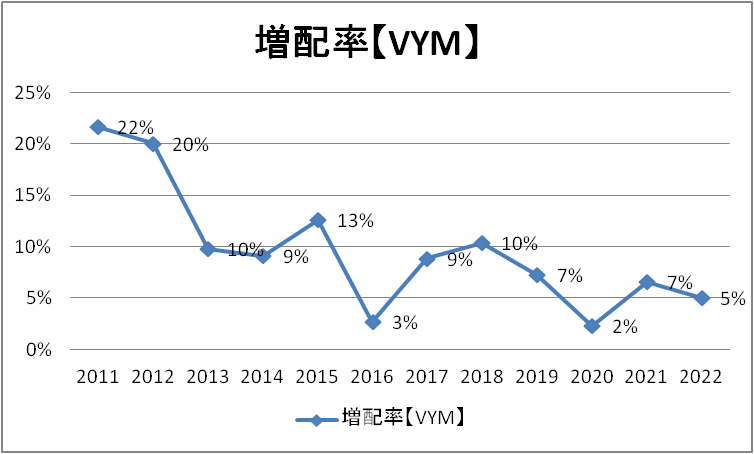

✅VYMの増配率

コロナショック真っ只中である、2020年多くの企業がETFが減配した中、しっかりと増配している事から安定感が伺えます。現状利回りも3%台と比較的高い高配当株に投資しているのにも関わらず、着実に増配を重ねており、過去実績平均を見てみると5%程となっています。

| 平均増配率 | |

| 10年 | 約7% |

| 5年 | 約6% |

| 3年 | 約5% |

| 去年 | 約5% |

✅VYMのメリット

①安定した配当が期待できる

配当株投資をする上で重要なことは、投資対象が配当を出し続けられることです。

利回りが高いと安易に飛びつくと、「業績低迷による減配」、最悪の場合、「倒産」投資資金も失いかねません。VYMは、高配当株約400銘柄に分散されており、特定の銘柄が低迷した際にも、他の銘柄で損失をカバー出来ることから、安定した収益が期待できます。

業種が分散されている

高配当株に投資をしようと思うと、エネルギーや不動産と言った、特定の業種に偏りがちになりますが、VYMは高配当ETFの中では、各業種比較的バランス良く組み入れられています。

③低コストに分散・運用が出来る

個別で400社もの企業を個人で運用するには莫大な資金と、掛かりますが、VYMなら1株100$程度で米国高配当株へまとめて分散投資が可能。

ETFの中には、経費率が1%を超えるようなものもありますが、VYMは0.06%

100万円を運用しても、600円の手数料でこの分散・リターンを得られるのは感謝しかないです。

④配当だけでなく、値上がり益も期待できる

大型の安定企業が多く、組み入れられており、配当だけでなく、株価成長も狙えます。

✅VYMのデメリット

①米国に集中している

長期のトラックレコードが優れる米国株ですが、時期によっては、新興国や金等のリターンが良くなる可能性・言わば米国の成長に賭けた投資と言えます。

②高配当株の中では控えめな配当利回り

現状の配当利回りは約3%と高配当の中では控えめです。

③トータルリターンはインデックスに劣後する傾向

インデックス投資として代表的なS&P500【VOO】と比較したのが下記チャートです。

現状市場をけん引している「Google」、「アマゾン」、「テスラ」等は配当を出していない「無配株」であり、VYMに組み込まれていない為、株価成長、トータルリターンの観点からは劣後する傾向にあります。

まとめ

VYMは、米国の高配当株へ纏めて投資出来るETF。個別株を自分でタイミングを見て売買、比率を調整することは、非常に困難ですが、VYMに投資をすることで、「手間・コスト」を軽減出来、投資のハードルをグッと下げてくれる優秀なETFでしょう。

「豊富な業種に分散、且つ業績が安定」している大企業の比率が高く、「安定的に配当を貰いたいが、、株価成長も欲しい」という人にはお勧めのETFといえるでしょう。

投資に絶対はありません。メリット・デメリット、をしっかり理解して自己責任でお願いします。